甲企业为增值税一般纳税人, 2017年2月发生以下业务:

(1)购进纪念品,取得增值税专用发票上注明增值税3400元,将其全部用于集体福利。

(2)从某增值税小规模纳税人处购进原材料,取得普通发票,支付运输企业(增值税一般纳税人)不含税运输费10000元,取得增值税专用发票。

(3)销售汽车装饰物品,取得不含税收入20000元;提供汽车修理劳务取得不含税收入12000元、出租汽车取得不含税租金收入5000元。

(4)当月将本企业使用过的2008年购入的一台机器设备销售,该机器设备购入时不得抵扣且未抵扣进项税额,取得含税销售收入25750元,甲企业未放弃减税。

(5)因管理不善丢失一批以前月份购入的原材料(已抵扣进项税额),账面成本为6000元。

(6)将一栋2015年取得的厂房出售,取得含税收入总额1020万元,该厂房购置原值为600万元,选择简易计税办法。

(其他相关资料:上述增值税专用发票的抵扣联均已经过认证)

要求:根据上述资料,按照下列序号计算回答问题,每问需计算出合计数。

(1)计算该企业当月准予抵扣的进项税额;

(2)计算该企业当月的增值税销项税额;

(3)计算该企业当月应缴纳的增值税。

计算分析 甲企业为增值税一般纳税人, 2017年2月发生以下业务:

发表时间:2017-07-14 来源:新财会 点击:

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

下载更多历年考试真题、学习交流等,请加初、中级会计考试QQ群:163549027。

正确答案:(1)业务(1):外购货物用于集体福利,不属于增值税视同销售货物行为,相应的货物进项税额不得抵扣;

业务(2):从增值税小规模纳税人处购进原材料,由于取得的是普通发票,所以不得抵扣原材料的进项税额,但是支付的运费取得了增值税专用发票,可以凭票抵扣进项税额,准予抵扣的进项税额=10000×11%=1100(元);

业务(5):应转出的进项税额=6000×17%=1020(元);

该企业当月准予抵扣的进项税额=1100-1020=80(元)。

(2)销售汽车装饰物品、提供汽车修理劳务、出租汽车,均属于增值税征收范围。该企业当月的增值税销项税额=(20000+12000+5000)×17%=6290(元)。

(3)业务(4):应计算缴纳增值税=25750÷(1+3%)×2%=500(元);

业务(6):应计算缴纳增值税=(1020-600)÷(1+5%)×5%×10000=200000(元);

该企业当月应缴纳的增值税=6290-80+500+200000=206710(元)。

答案解析:

统计:共计9177人答过,

平均正确率77.55%

热门资讯

更多>>-

5月11日上午8点30分,2019年度全国会计专业技术初级资格无纸化考试

-

近日,因贵州省会计继续教育已在逐步启动。新财会为了更好的让学

-

2018年度全国会计专业技术初级资格考试在全国31个省(区、市)和新

-

根据省财政厅 省人力资源和社会保障厅关于印发《贵州省会计专业

-

根据新冠肺炎疫情防控工作要求,经财政部、人力资源和社会保障部

-

根据《关于2021年度全国会计专业技术初级、高级资格考试考务日程

-

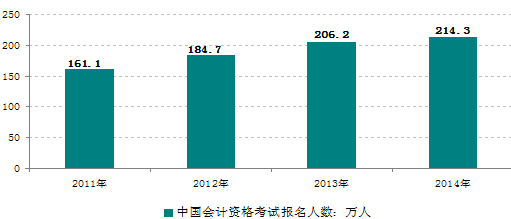

会计人才是我国人才队伍的重要组成部分,是维护市场经济秩序、推

-

贵州2021年初级会计报名时间具体时间暂未公布。根据以往规律,贵

-

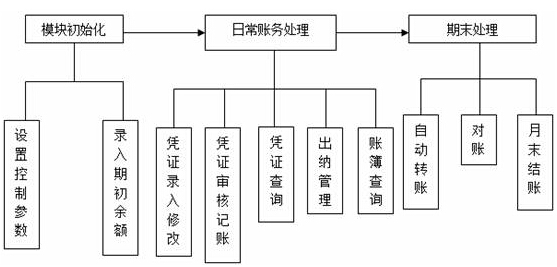

【账务处理模块初始化工作】 账务处理模块基本流程 一、

-

【账务处理模块初始化工作】 账务处理模块基本流程 一、